Công ty Cổ phần Hóa chất Đức Giang (HOSE: DGC) vừa công bố báo cáo tài chính quý 2/2025 với những con số ấn tượng. Doanh thu thuần của công ty đạt gần 2.900 tỷ đồng, tăng 16% so với cùng kỳ năm trước. Tuy nhiên, do giá vốn tăng mạnh 26%, lãi gộp của công ty chỉ đạt 981 tỷ đồng, tương đương với cùng kỳ. Doanh thu tài chính của DGC tiếp tục duy trì ở mức cao, đạt 186 tỷ đồng, tăng 12%. Ngược lại, chi phí tài chính tăng mạnh lên 45 tỷ đồng, gấp 2,8 lần so với cùng kỳ. May mắn thay, các chi phí bán hàng và quản lý doanh nghiệp đã giảm đáng kể.

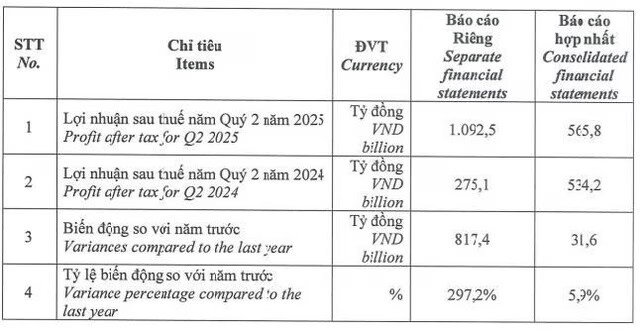

Kết quả, DGC lãi ròng 854 tỷ đồng, tăng nhẹ so với cùng kỳ năm trước. Đây là quý thứ 2 liên tiếp công ty duy trì lợi nhuận ròng trên 800 tỷ đồng. Trong nửa đầu năm 2025, DGC đạt hơn 5.700 tỷ đồng doanh thu thuần, tăng 17% so với cùng kỳ; lãi ròng hơn 1.660 tỷ đồng, tăng 8%. So với kế hoạch được Đại hội đồng cổ đông (ĐHĐCĐ) 2025 thông qua, DGC đã thực hiện được 55% kế hoạch doanh thu và gần 58% mục tiêu lãi sau thuế cả năm.

Về tình hình tài chính, tổng tài sản của DGC đạt gần 18.100 tỷ đồng vào cuối quý 2, tăng 14% so với đầu năm. Phần lớn tài sản nằm ở tài sản ngắn hạn với gần 15.000 tỷ đồng, tăng 18%. Đáng chú ý, núi tiền mặt và tiền gửi của DGC tăng 14% lên gần 12.200 tỷ đồng. Tuy nhiên, tồn kho của công ty cũng tăng mạnh 30%, lên gần 1.300 tỷ đồng. Chi phí xây dựng cơ bản dở dang cũng ghi nhận gần 322 tỷ đồng, gấp 2 lần đầu năm, chủ yếu từ dự án nhà máy hóa chất Nghi Sơn.

Bên kia bảng cân đối, nợ phải trả của công ty hầu như toàn bộ là nợ ngắn hạn, ghi nhận hơn 2.800 tỷ đồng, tăng 38%. Mức tăng chủ yếu đến từ vay nợ ngắn hạn, ghi nhận 1.580 tỷ đồng, tăng 82%. Tuy nhiên, với tình hình tài chính hiện tại, không có nghi ngờ gì về khả năng trả nợ của doanh nghiệp.